全館空調は普通のエアコンより高い?電気代を実例でご紹介!

2023.04.30

家づくりの知識

2023.05.31

住宅購入には、まとまったお金が必要です。多くの場合、住宅ローンで借り入れをして購入資金を賄いますが、借り入れには利息がかかります。返済期間を短くし、払う利息額を少なくしたい場合、まず「頭金を貯めよう」と考える方は多いでしょう。

しかし一方で、家賃負担や金利などを考慮すると、「頭金なしで購入した方が有利」とする見解もあります。実際にローンを組む場合、「頭金なし」と「頭金あり」どっちがお得なのでしょうか。

今回の記事では、頭金なしでの住宅購入(フルローン)について、住宅メーカーと専門家、それぞれの立場の意見を解説します。ローンをどう組めばいいか悩んでいる方は、ぜひ最後まで読んでみてください。

(※この記事は2023年5月時点の情報を元に執筆しています)

この記事の目次

頭金がなくても、ローンを組んでの住宅購入は可能です。ですが、頭金が用意できればローンの借入額が減るため、毎月の返済が楽になります。

まずは住宅ローンの頭金について、基本的な概念をみていきましょう。

・住宅ローンの頭金とは?

・住宅購入時の頭金の平均

・頭金なしで住宅ローンが組める場合

住宅ローンの頭金とは、「住宅価格」から「住宅ローンの借り入れ額」を差し引いた額です。つまり、頭金を支払った分だけ、住宅ローンの借り入れ額は少なくなります。

例えば3,500万円の住宅(土地代含む)に対して、頭金300万円を支払うと、残りの3,200万円をローンで支払うことになります。

また、住宅購入では、物件価格以外にも手付金や以下の諸費用の代金が必要です。

・不動産登記費用

・住宅ローン手数料

・印紙税

・物件調査手数料

・火災保険料(および地震保険料)

手付金や諸費用は、頭金には含まれません。手付金は売買契約時に、頭金は売買契約から引き渡しまでの間に支払います。

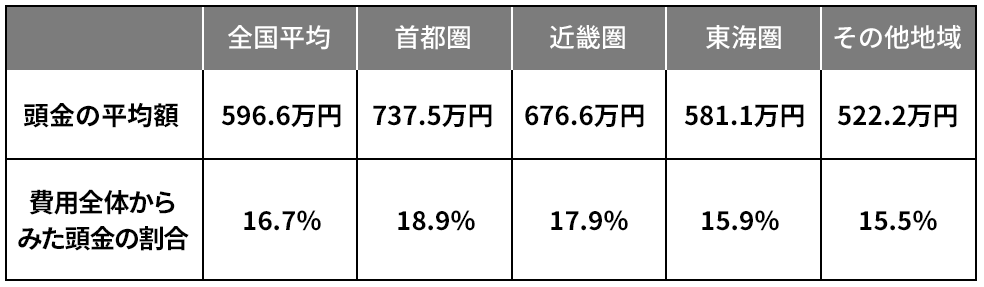

住宅金融支援機構の「2021年度 フラット35利用者調査」によると、注文住宅での頭金の全国平均は596.6万円です。

下表の通り、地域によっても頭金の額は異なります。

【注文住宅融資の頭金の平均】

(参考:2021年度 フラット35利用者調査|住宅金融支援機構)

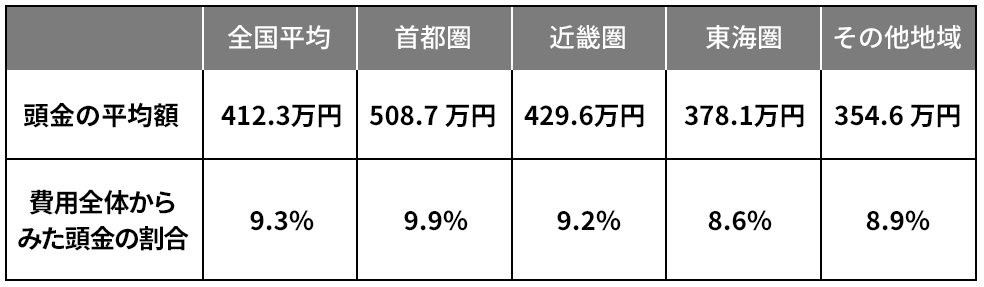

また、土地付注文住宅の頭金の全国平均は412.3万円です。こちらに関しても、地域によって頭金の額は違います。

【土地付注文住宅の頭金の平均】

(参考:2021年度 フラット35利用者調査|住宅金融支援機構)

頭金の相場は一般的に、住宅金額の1〜2割と言われています。例えば4,000万円の住宅を購入しようとする場合、400万〜800万円の頭金が必要になります。ただし、現在は全体として超低金利なため、住宅ローンの返済負担は低い傾向にあります。

利用する金融機関の融資条件を満たし、返済能力に問題がなければ、頭金なしでフルローンを組むことは可能です。

しかし、頭金なしの場合は頭金ありの場合と比べて、審査は厳しくなります。頭金がある場合よりも借入金額が増えるため、返済負担が大きくなるのが理由のひとつです。

通常、万が一ローンが支払えなくなるリスクに備えて、ローン完済までは家や土地に金融機関の抵当権が設定されます。しかし、ローン残高よりも不動産売却価格が安くなるリスクもあるため、金融機関はより慎重に返済能力を審査するのです。

したがって、金融機関によっては「物件価格の1割程度を自己資金として用意する必要がある」と定めることも少なくありません。

また、物件に関する融資は受けられても、諸費用は別とするケースもあります。頭金なしでの住宅ローンをご検討の場合は、物件価格と諸費用の両方を住宅ローンで組める金融機関を探すことをお勧めします。

頭金なしでも住宅を購入した方が良い場合とは、具体的にどのようなケースでしょうか。主にこのような場合をおすすめとして解説します。

・金利の上昇がある場合

・住宅価格の上昇がある場合

・頭金を貯める間の家賃支払いを避けたい場合

・住宅購入費用以外に大きな出費がある場合

・世帯収入が高い場合

それぞれの場合のメリットもあわせて、詳しく見ていきましょう。

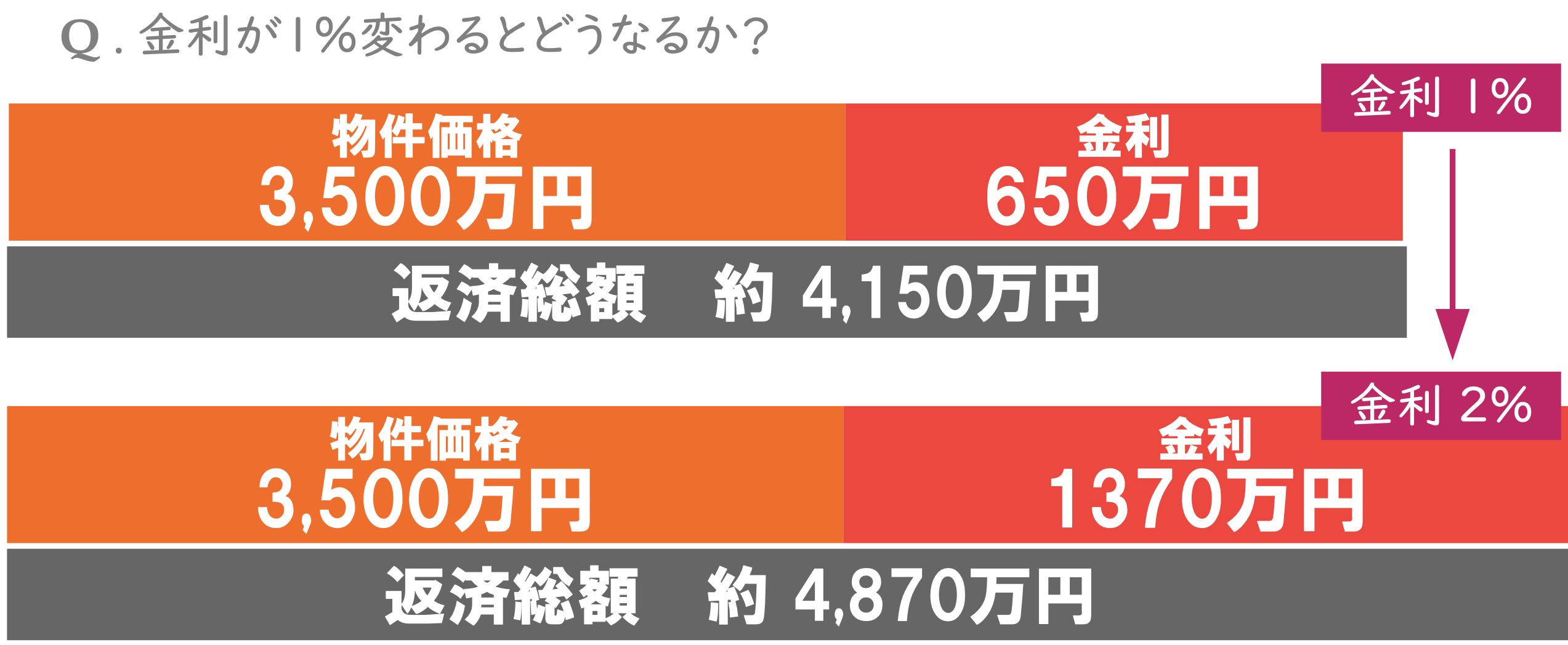

住宅ローンの返済額には、借入金額以外に金利が含まれています。金利は経済状況により変動します。

住宅購入を検討するにあたって金利を理解することはとても重要です。

上の図は、35年ローンで3,500万円の住宅を購入した場合の比較です。

このように、金利が1%変わることで支払い総額が約720万円増加します。

これは月々1.7万円相当になります。

そのため、もしも頭金の貯金をしている間に金利が上がってしまうと、返済額が増えてしまう場合があります。

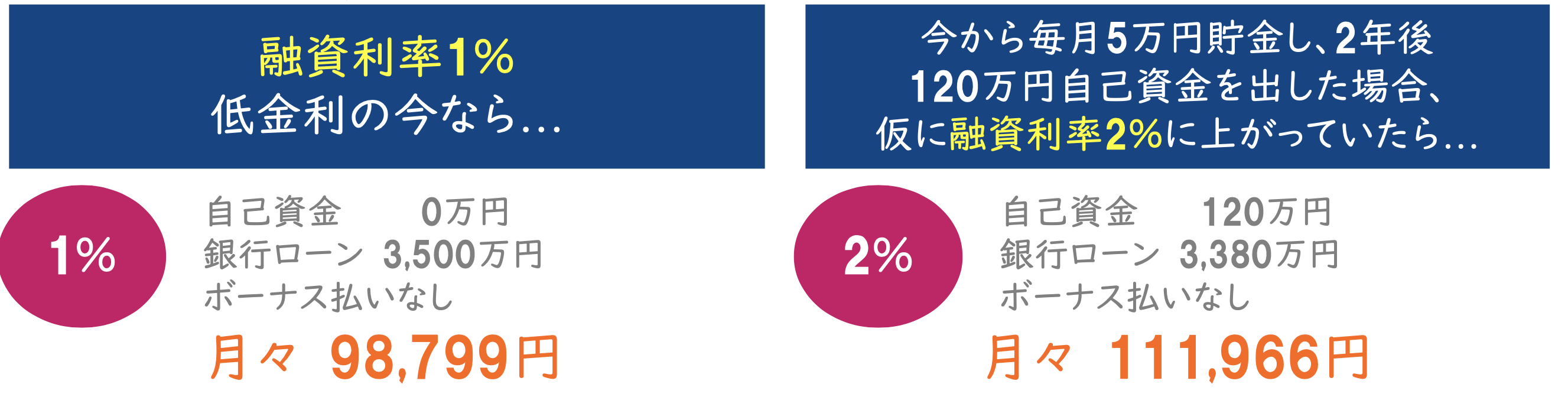

融資利率に応じた毎月の返済額のシミュレーションは、次のとおりです。

例)3,500万円の戸建てを35年ローンで購入する場合

このように、金利が1%上がっただけでも2年間貯めた120万円が水の泡になり、毎月の支払額も逆に13,167円高くなってしまいます。

「今から頭金を貯めて」と考えるよりも、先に購入して、繰り上げ返済費用として貯めたほうが得かもしれません。

ここ数年、賃金や物価・材料価格の上昇により、住宅価格が上昇傾向にあります。

そのため、購入時期について早めに検討することも重要です。

現在の住まいがアパートや賃貸住宅の方は、頭金を貯める間にも家賃の支払いは続きます。頭金を貯める間の家賃支払いを避けたい場合、頭金なしで住宅購入を進めるのも手です。

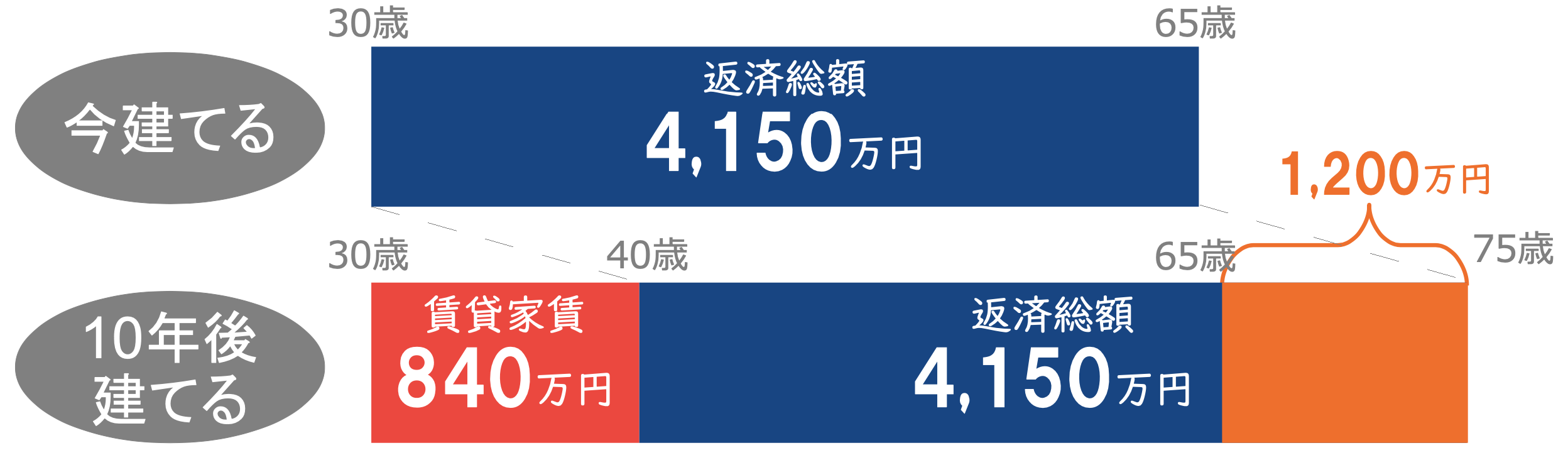

頭金を貯める間に家賃支払いを避けた場合と、ローンを組んですぐに建てた場合の違いをシミュレーションしてみましょう。

・年齢30歳

・現在の住まい:家賃7万円

・購入する住まい:3,500万円(土地代含む)

・金利1%(35年ローン)

・借入額3,500万円

30歳で家賃を7万円支払っているとして、今購入した場合と10年後に購入した場合とを比較すると、10年後に購入した場合は、家賃840万円分の支出が発生してしまいます。

また、30歳の場合は65歳で返済が終了しますが、40歳の場合は65歳の定年時にもローンの支払いが1,200万円残っていることになります。

「賃貸でかかる家賃がもったいない」と感じている方は、頭金なしで早めにローンを組んでマイホームを購入し、返済をすぐ開始した方がお得な場合があると、ご理解いただけるのではないでしょうか。

住宅購入費用の他にも大きな出費が予想される場合は、頭金なしでの購入を検討しましょう。

例えば結婚や出産、お子さまの進学など、住宅購入のタイミングによっても頭金を払うべきかは変わります。5年後、10年後を見据えて、ご自身やご家族のライフイベントを考慮しながら、支払い計画を立てることがポイントです。

また新居購入に際し、住宅購入費以外にも出費が多い場合は、頭金なしの方がメリットが多いでしょう。なぜなら大きな資金を頭金に入れてしまうと、他の出費に回すお金が不足する恐れがあるからです。

しかし、頭金なしの住宅ローンなら、他の出費に対応できるよう資金を手元に残せます。

頭金なしの住宅ローンは借り入れ金額が大きくなる分、住宅ローン控除の効果も高まります。

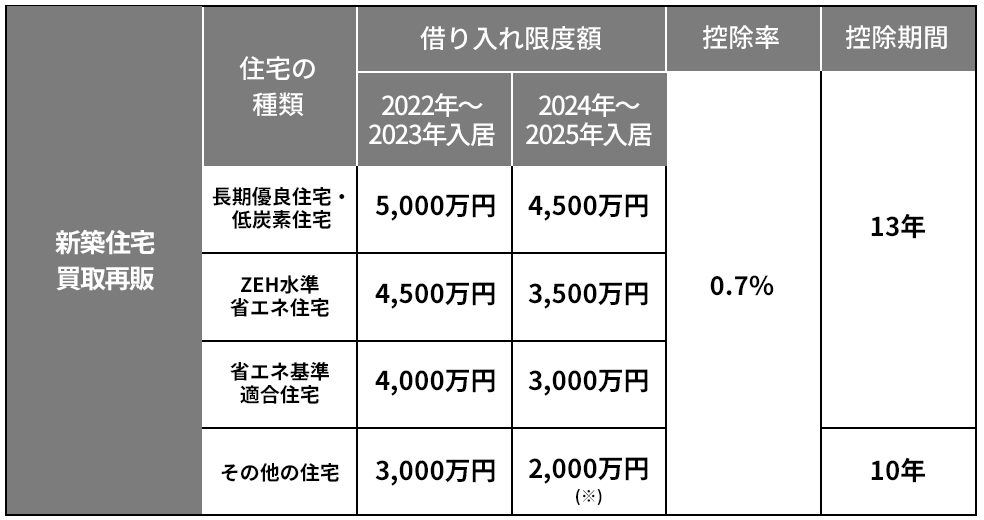

住宅ローン控除とは、住宅ローンを組んだ場合に、年末時点のローン残高の0.7%を所得税から控除できる制度です。所得税から控除しきれなかった部分は、上限範囲の中で住民税から差し引けます。

世帯年収が高い場合は払っている税金も多いため、住宅ローン控除による減税のメリットは大きいでしょう。

なお、2019年10月の消費税引き上げに伴い、住宅ローンの控除期間が10年から13年に延長される特例が導入されました。下表からもわかる通り、性能の高い住宅を購入するほど、控除額も高くなります。

※2023年までに新築の建築確認が行われた場合

(参考:住宅ローン減税|国土交通省)

詳しくは後述しますが、控除を受けるには一定の条件を満たすことが必要です。また住宅の性能や時期などによっても借り入れ限度額は変わります。ご自身が払っている税金を確認し、住宅ローン控除で見込める減税額を把握しておきましょう。

以上、頭金なしで購入した場合のメリットをご紹介しました。

【頭金なしでも今購入した場合のメリットのまとめ】

・金利上昇した場合、金利が安く借りられる

・住宅価格の上昇がある場合

・家賃支払い分の出費を抑えられる

・住宅ローンの完済年齢が早まる

・手元に資金を残せて、予期せぬ出費があっても安心

・ライフイベントを考慮したローンの返済計画を立てられる

・世帯収入が高いと、住宅ローン控除による減税の恩恵も大きくなる

一方で、頭金を貯めてから購入した方が良い場合もあります。主な点として、以下を解説します。

・利息負担を減らし、毎月の返済を楽にしたい場合

・世帯収入がそれほど高くない場合

それぞれの場合のメリットもあわせて、詳しく見ていきましょう。

同じ物件を購入する場合でも、頭金を払うか否かで、最終的な金利負担に大きな差が生まれます。

頭金を事前に多く支払っておけば、借り入れ総額が減るため、利息負担の軽減が可能です。低い金利で住宅ローンを組める可能性も高まるため、経済的な負担を減らすことにも繋がるでしょう。

頭金の支払いは、住宅費用の一部を前払いすることを意味します。前払いした分、毎月のローン返済額が少なくなる点もメリットです。

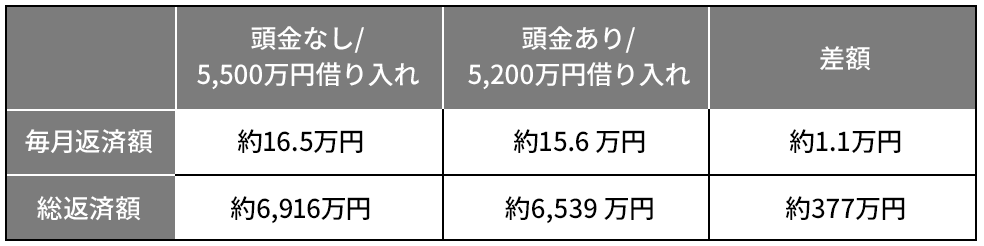

例えば5,500万円の物件を頭金なしの35年ローンで購入する場合と、頭金300万円を支払い、5,200万円を借り入れた場合を、シミュレーションで比較してみましょう。

※その他の条件:【フラット35】年利1.36%、元利均等35年返済、ボーナス併用なし、住宅金融支援機構「ローンシミュレーション」を用いて試算

すると、毎月の返済額には約1.1万円の差が生まれることがわかります。総返済額にも、なんと約377万円の差が生じています。

住宅ローンの返済だけで家計が苦しくなる状況を避けたい方は、頭金を貯めてから住宅を購入すると、無理なく返済できるでしょう。

世帯年収がそこまで多くない場合は、住宅ローン控除の恩恵を受けづらい傾向にあります。

新築長期優良住宅・低炭素住宅購入の場合、住宅ローン控除の上限額は年間35万円までです。頭金を多く入れると借入額は下がり、毎月の返済額も減らせます。

ただし、住宅ローン控除の上限枠の利用ができなくなる点には要注意です。

加えて、住宅ローン控除を受けるには、新居や世帯所得に次のような要件があります。

・減税を受ける本人が、住宅の引渡し日または工事の完了から6ヵ月以内に居住

・住宅ローンの返済期間が10年以上

・自分でその家に住んでいる

・広さ50㎡以上あり、床面積の2分の1以上が自身の居住用(※)

・控除を受ける年の合計所得金額が2,000万円以下(※)

・居住用にした年とその前後の2年(計5年間)に、「居住用財産の譲渡による長期譲渡所得の課税の特例」の適用を受けていない

※一部例外あり

これらの要件にあてはまらない人は、住宅ローン控除を受けられないため、頭金や借入金については影響がありません。したがって、頭金を多くし、借入額をできるだけ少なくすることをおすすめします。

以上、頭金を貯めてから購入したほうが良い場合とそのメリットをご紹介しました。

【頭金を貯めてから購入した場合のメリットのまとめ】

・利息負担を減らせる

・毎月のローン返済が楽になる

ここからは、ファイナンシャルプランナーの石井さんにお聞きした、頭金なしで住宅ローン(フルローン)を組むデメリットと注意点をご紹介します。

一般的には、頭金は購入金額の2割あったほうがいいと言われています。なぜ2割なのか、理由をご説明いたします。

例えば、購入価格3,000万円の新築住宅で考えてみます。価格は3,000万円ですが、販売業者のコストや利益が約2割含まれているので、実際の価格は2,400万円くらいです。

そのため、銀行での物件の資産評価額は新築でも2割は低く見積もられます。

もし、頭金なしで購入金額3,000万円すべてを借入した場合、債務超過状態と呼ばれます。

債務超過とは、負債が資産を上回ることです。住宅の価値より住宅ローンの借入のほうが多いという状態です。

頭金なしで全額ローン(フルローン)を借りた場合、購入して直後に家を売却してもローンは返済できないということになります。

・急な事情で家を売らなければならない場合

・予期せぬ収入減などで、ローン返済が難しくなる場合

頭金が少ない場合、購入してしばらくは債務超過が続きます。家を売却して一括返済したくても売るに売れない状況に陥ります。そのようなリスクを回避するため、ある程度の頭金は必要と考えられるのです。

また頭金は住宅ローン借り入れの条件にも影響します。購入価格の90%を超える借り入れは、金融機関の審査が厳しくなると言われています。

逆に90%を越えなければ、ローン金利が低くなったり保証料が安くなる場合もあります。

住宅購入は住宅の費用だけではなく、諸費用がかかります。購入時の税金、登記費用、火災保険料、住宅ローンの手数料や保証料、引っ越し費用や家具、家電などの購入などにかかるお金です。

物件購入金額の1割程度の金額が平均的に必要といわれています。

この費用も諸費用ローンとして借りることはできますが、住宅ローンより金利が高かったり、金融機関によっては家具の購入代金などは認められない場合があるので注意が必要です。

住宅購入時に、手元の貯金をすべて頭金などに入れてしまうのもリスクがあります。

これからかかるお金、教育資金や車の経費などライフイベントを考えてみてください。また家電が壊れたり、急な病気など不測の出費もあります。

いざという時すぐに使えるお金は200万円くらいあったほうが安心です。大きな病気でしばらく働けなかったとしても、住宅ローンを含む借入金の返済ができるよう、1年分の返済額も上乗せして準備できたらより安心です。

貯蓄無しの方の場合、住宅購入を検討する際に、合わせて家計を見直すのも必要です。

夫婦共働きで高収入、金融資産も余裕があるなら、頭金は少なくてもいいかもしれません。住宅ローンを低い金利で借りて、別で資産形成をするのも賢いやり方です。

以上、ファイナンシャルプランナーの石井さんに頭金なしで住宅ローンを組むデメリットと注意点をお聞きしました。

住宅購入の資金計画、ライフプランは一人ひとり違います。ご自身に合った方法で検討してみてください。

今回は頭金なしでの住宅購入について、住宅メーカーとファイナンシャルプランナー、それぞれの立場の意見を解説しました。

「頭金あり」「頭金なし」両方で、メリットとデメリットがあります。頭金をどうするかは、お客さまご自身の資力やご家族のライフイベントなどによっても左右される問題です。メリットだけでなく、リスクもよく理解したうえで、ご自身に合ったローン返済計画を立てましょう。

「頭金なし」でフルローンを組みたい場合は、住宅ローンを借りて家を購入した後に、繰り上げ返済を使い、返済を進めることも可能です。

住宅ローンは一般的に借り入れ額が大きく返済期間が長くなるほど、利息の額も大きくなります。しかし、繰り上げ返済をすれば元金部分が減るため、利息の支払い額を効果的に減らせるでしょう。

頭金なしのローンを組み、計画的に繰り上げ返済をしていけば、頭金を貯めるために家賃を支払い続けるよりも、結果的にお得になる可能性もあります。

控除の制度やローン、金利などに関連する情報は変化が早いため、最新の情報を追うことが不可欠です。ご不安な点があれば1人で悩まずに、信頼できる専門家への相談も検討しましょう。

イシカワでは、展示場にお越しいただければ、住宅プランナーがあなたのライフプランにあった家づくりのアドバイスをいたします。年間1,000棟を新築するイシカワに、ぜひご相談ください。

展示場の来場予約はこちら>

断熱や耐震など、最新の家づくりに役立つ知識をお届けします。みなさまの家づくりの参考にぜひご覧ください。

記事協力:石井 順子(ファイナンシャルプランナー)

三菱銀行、日興コーディアル証券、日本生命での勤務を経て、独立系ファイナンシャルプランナーとして2007年11月より開業。銀行、保険会社、証券会社勤務の経験を活かし、どこの金融機関にも属さない、中立・公正の立場をとっている。得意分野は家計見直し、資産形成、生命保険。新潟市を中心に活躍中。